(Return on investment, ROI) является, пожалуй, одним из важнейших коэффициентом в финансовом анализе предприятия. Он показывает эффективность (доходность) предприятия от своей деятельности. Рассчитывается он либо в относительном выражении, либо в процентном. Коэффициент используется инвесторами для оценки и сравнения различных инвестиционных проектов на предмет их эффективности. Чем выше значения коэффициента, тем доходность у предприятия выше. Но чем выше рентабельность, тем ниже ликвидность у предприятия. С низкой ликвидностью появляется риск банкротства.

Данный коэффициент показывает какую прибыль приносит вложенные в предприятие инвестиции. Приведем формулу расчета коэффициента рентабельности инвестиций.

Формула расчета коэффициента рентабельности инвестиций по баланасу

Коэффициент рентабельности инвестиций = Прибыль / Сумма инвестированная в предприятие

Коэффициент рентабельности инвестиций = Чистая прибыль / (Акционерный капитал + Долгосрочный капитал)

Коэффициент рентабельности инвестиций = стр.190 Форма №2 / 0,5* [(стр.490 + стр.590) на начало периода + (стр.490 + стр.590) на конец года]

Чем больше ROI, тем прибыльнее и эффективнее предприятие работает и использует инвестиционный капитал. Данный коэффициент полезен для стейкхолдеров, инвесторов, кредиторов, а также собственников бизнеса.

Инвестиции – это вложения определенной денежной суммы в проект с целью реализовать его и преобразовать в постоянную прибыль. Главной целью инвесторской деятельности считается постоянное получение дохода от вложенных средств, который должен превышать первоначальный капитал в разы. Каждый инвестор осознает, что рентабельность инвестиций – залог благополучного ведения дел, а также отличный показатель эффективности инвестируемого проекта. Если вкладчик, имея ограниченную сумму капитала, имеет несколько предложений по вложению в проекты, он остановится на лучшем варианте, который выделяется за счет такого показателя как индекс рентабельности инвестиций.

Первым делом необходимо понять, как рассчитать экономическую выгоду по абсолютным и относительным показателям. Для этого следует хорошо разбираться в вопросе о том, какой проект при минимальных вложениях и затратах принесет большую прибыль.

Давайте изучим аналитический индекс доходности инвестиций, научимся применять для расчета рентабельности инвестиций формулу, а также теоретически разберем необходимые формулы для оценки рентабельности.

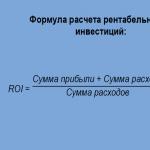

Формула рентабельности инвестиций

Рентабельность инвестиционного проекта определяется как показатель, за счет которого инвестор понимает, насколько эффективны его капиталовложения. Его можно использовать не только в инвестиционной деятельности, но и при оценке уровня дохода предприятия или для сравнения доходности разных продукций от предпринимательской деятельности. Индекс доходности инвестиций считается универсальным, а значит, применяется для сравнительной характеристики продуктивности разного масштаба производств или проектов. Если выражаться математически, рентабельность инвестированного капитала определяется как отношение чистой прибыли к первоначальному капиталу.

Эффективность расчета достигается с помощью формулы, которая выступает как метод рентабельности инвестиций.

Разобрались в коэффициентах? Рассчитанная таким образом рентабельность будет оправданной. Для этого вкладчику необходимо знать изначальную стоимость всей продукции, доход предприятия, а также вложения в маркетинг. При получении значения > нуля индекс прогрессивности от инвестиций будет оптимальным.

Высчитывать рентабельность вложенного капитала необходимо, так как:

- учитывается распределение потоков денежных средств во времени;

- конкретизируется сумма, полученная в течение всего инвестиционного проекта;

- анализируется, какой из предложенных проектов может оказаться более выгодным для инвестора.

Методы расчета рентабельности инвестиций сводятся к вычислению прибыльности проекта и к оценке увеличения капитала. Для выделения золотой середины прибыли необходим коэффициент рентабельности инвестиций, который может достигаться за счет соотношения чистой прибыли к объему акционерного капитала организации.

Важно понять, что для определений рентабельности инвестиционного проекта мало знать качественность вложений. Показатель ROI указывает лишь на эффективность инвестиций, отображая возврат затраченных денежных средств. Для того чтобы произвести вычисление соотношения капитала и полученного дохода, необходимо ознакомиться с таким понятием как индекс доходности инвестиций (pi).

Расчет индекса доходности инвестиций формула

Profitability Index (pi) – коэффициент, полученный путем расчета относительной доходности инвестиций. Формула расчета:

Анализируя соотношения чистой стоимости инвестиций в денежном эквиваленте и общей суммы инвестиций, вложенной в проект, мы получаем показатель выгодности инвестиции.

Значение показателя pi невозможно отобразить без коэффициента Net Present Value. Этот норматив возможно обратить через определенное выражение:

Попробуем разобраться в понятиях всех перечисленных значений:

- n – период времени, исчисляемый в годах, за который инвестиционный проект существует;

- r – ставка, которой необходимо пользоваться при пересчете планируемых доходов в единый объем с уже имеющейся стоимостью;

- cf – денежные средства, поступающие каждый год для содержания, развития и поддержания инвестиционного проекта.

Как правильно оценить рентабельность инвестированного капитала?

Уровень рентабельности инвестиций условно обозначается как pi. Целесообразен инвестиционный проект или нет — решится только после того, как показатель индекса рентабельности окажется в нужном диапазоне:

- индекс рентабельности > 1 (лучший показатель для инвесторского проекта, так как он принесет большую прибыль);

- показатель = 1 (стоит задуматься о его выгодности, некоторые показатели прогрессивности вложенных денежных средств могут оказаться ничтожными);

- индекс рентабельности < 1 (инвестиция не оправдывает ожиданий инвестора, так как проект не дальновиден).

Несмотря на всю простоту показателей и вычисляемость формулы, становится непонятным определение ставки дисконта. Почему? На такую ставку оказывают влияние множество факторов, которые предсказать практически невозможно. Внешнеполитическая, экономическая ситуация в стране может породить изменение ставки дисконта. Неопределенность может возрасти в том случае, если срок жизни проекта оказывается длинным.

Как правильно оценить ставку дисконтирования?

Первым делом следует отметить, что дисконт — это показатель, отображающий сумму денежных средств в потоке относительно будущих доходов. Для того чтобы верно произвести оценку этих доходов, инвестору необходимо иметь в виду прогнозы о выручке, расходах, а также о структуре капитала и инвестиций. С точки зрения экономики норма дисконтирования – это показатель, к которому необходимо стремиться при вложении капитала. Данные цифры могут помочь в принятии многих ключевых решений, а также определиться с выбором между проектами.

Формула рентабельности инвестиций требует показателя дисконта. Для его вычисления важно понимать минимальный порог уровня дохода, динамику развития инфляции, а также норму, которая указывает на риски от того, во что вкладчик инвестирует. Перед тем, как научиться рассчитывать индекс прибыльности инвестиций, следует учесть роль ставки. Итак, ставка дисконтирования поможет разобраться в точной доходности проекта, а также в сравнении результативности от проекта с минимумом дохода при инвестировании в похожий бизнес.

Произвести оценку ставки дисконта возможно несколькими способами. В случае кредитования нижним порогом ставки дисконтирования будет являться процент по кредиту, так как в обратном случае инвестору не так уж и интересно будет непосредственное участие в проекте. При финансировании проекта собственными денежными средствами ставка по дисконту будет равноценной показателю первоначального капитала.

Таким образом, расчет рентабельности инвестиций производится по нескольким показателям. При этом:

- чистая приведенная стоимость должна остановиться на отметке больше 0;

- рентабельность инвестированных вложений показывает коэффициент больше 1;

- внутренний коэффициент рентабельности инвестиций высчитывается согласно уравнению в зависимости от конкретной ситуации (каким способом инвестор получил денежные средства на реализацию проекта).

Рентабельность капитальных вложений пересчитывается в нескольких случаях: в момент выбора нужного проекта или при сравнительном анализе нескольких проектов, а также непосредственно в момент осуществления проекта и по его завершении.

Производить оценку такого процесса как рентабельность вложений достаточно сложно, хотя есть показатели, которые требуют меньше всего аналитических затрат. Сейчас разберем понятие «срок окупаемости» (PBP). Теоретически сроком окупаемости обозначается период времени, требуемый для обеспечения поступлений денежных средств, чтобы восполнить инвестиционные расходы. Единица измерения такого показателя – год. Норма данного времени также очень важна на этапе оценки такого процесса как рентабельность инвестированного капитала.

Главным образом, прогнозируемый срок окупаемости окажется кстати инвестору в условиях нестабильности экономической системы в стране или при выборе бизнеса с передовыми технологиями. Если верить практике, в России при нынешней внутренней экономике период окупаемости проектов приближен к 3 годам. В более развитых странах такой показатель может варьироваться от 7 лет.

Расчет индекса рентабельности инвестиций дисконта (формула идди)

Индекс доходности дисконтированных инвестиций высчитывается для того, чтобы инвестор аналитически мог представить все вложения в течение реализации инвестиционного производства, а не только лишь затраты, потраченные единовременно за первое время. Формула дисконтированного индекса такова:

В числителе формулы содержится знакомый показатель NPV, а в знаменателе указаны данные ic, т. е. капитал денежных средств, который был изначально потрачен.

Рассчитав показатель дисконта, возможно произвести непосредственную оценку эффективности проекта, который инвестор выбирает для собственных капитальных вложений. Оценка производится по знакомому алгоритму выделения коэффициента pi. Показатель DPI является оптимальным, если он окажется больше 1. В таком случае, прогнозы насчет инвестируемого проекта будут оправданы, он может рассматриваться для дальнейших капиталовложений. Если DPI равнозначен 1, вывод прост: те затраты, которые были потрачены, окажутся на одном уровне с той прибылью, которую инвестор получит от проекта.

Иными словами, инвестиционный проект обойдется в нуль, что не соответствует главной цели инвестирования. Производство однозначно снимается с рассмотрения в том случае, если показатель дисконта окажется на отметке меньше 1, такой проект понесет убытки. Встречаются случаи, когда DPI(1) оказывается больше нормы DPI(2). Это означает, что вкладчику необходимо остановиться на варианте проекта с первым коэффициентом, так как он более привлекателен с точки зрения инвестиционной деятельности.

Индексы социальных инвестиций

Понятия «социальные инвестиции» как ясного определения деятельности инвестирования не существует. Скорее, это сложившееся понятие, которое имеет особенную цель – привлечение положительного эффекта в глазах общественности. Примерами таких проектов могут оказаться капиталовложения в развитие малоимущих и слаборазвитых регионов, а также вложения в собственных сотрудников корпорации (курсы по повышению квалификации). Таким образом, социальные инвесторы (именно так называются вкладчики собственных инвестиций в социальные проекты) направляют денежные средства в развитие решения проблем общества в целом или в отдельности каких-то организаций.

Эффективность таких проектов, как правило, не может быть определена точно. Определить социальные капиталовложения необходимо через вычисления результатов от социального эффекта. Каким образом можно подсчитать, какой социальный инвестиционный проект окажется наиболее благоприятным?

В первую очередь, важен скрининг на предмет отрицательного или негативного показателя того или иного объекта инвестиционной деятельности. Такая проверка исключает ненужные проекты.

Во-вторых, не менее важен скрининг на предмет положительного или позитивного показателя. В стратегию по развитию инвестиционного проекта должны быть включены такие социальные отрасли, которые могли бы дать максимальную эффективность и прогрессивность. Для правильной оценки рентабельности инвестиций важно сочетать данные проверки.

В случае произведения оценки рентабельности социальных инвестиций важно учитывать несколько факторов, в результате чего складывается двухфакторная модель. Простым способом прогнозирования рентабельности будет считаться бизнес-план социальных облигаций, так как прогрессивность определена изначально. Численный показатель задан, его остается реализовать, чтобы вклады показали ожидаемый результат.

Инвестору необходимо вложить денежные средства, поставить перед собой строго реализуемые цели, произвести анализ их достижения. Такую оценку можно произвести в случае модели «плата за результат». Вкладывая в социальные проекты, заказчики и инвесторы вряд ли получат отдачу, равноценную рыночным инвестициям. Скорее всего, социальная инвесторская деятельность должна преследовать несколько иные цели, например, повышение своего статуса в глазах общественности, популярность или благотворительность.

Положительные и отрицательные стороны индекса прибыльности

- открывается возможность проанализировать в сравнительной характеристике разные проекты, которые могли бы претендовать на развитие благодаря инвестициям;

- очень высока вероятность спрогнозировать риски и их избежать с меньшими потерями для бизнеса.

В противовес можно обозначить несколько минусов расчета эффективности инвестиционного производства:

- расчет прогнозов на будущие потоки денежных средств;

- затрата ресурсов и времени на оценку ставки дисконта для разных проектов;

- затрата ресурсов и времени на оценку влияния факторов на будущие потоки денежных средств, которые в конечном итоге кажутся совсем непредсказуемыми.

Любой инвестор согласится, что рентабельность инвестиций – необходимое условие эффективного управления деньгами, без которого невозможно достичь успеха и своей главной цели – . Показатель рентабельности имеет ценность только в том случае, если он проверяем и прогнозируем. В теории и практике инвестирования выработан целый ряд коэффициентов и индексов, которыми можно пользоваться при планировании и подсчете . Этим важным для частного инвестора показателям мы посвятим сегодняшнюю статью и ответим в ней на следующие вопросы:

- Что это такое рентабельность инвестиций;

- Коэффициент ROI и по какой формуле считать;

- Что представляет собой индекс рентабельности PI.

Зачем нужно рассчитывать рентабельность инвестиций

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора , в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Понятие имеет множество названий, каждое из которых имеет право на существование и часто зависит от отрасли, в которой применяется: возврат на инвестиции, прибыль на инвестированный капитал, окупаемость инвестиций, норма доходности, доходность инвестированного капитала и др. Я предпочту использовать словосочетание «рентабельность инвестиций», потому что оно ближе по смыслу той деятельности, которой я занимаюсь. Любой инвестор, независимо от располагаемых финансовых ресурсов, ставит целью своих инвестиций получение прибыли. Казалось бы, все просто: нужно в конце срока инвестирования иметь на балансе капитал, который будет больше вложенного. Однако для достижения поставленной цели, необходимо учесть ряд факторов, которые влияют на финансовый результат:

- Планируемый срок окупаемости проекта;

- Доходность инвестиционного проекта;

- Стоимость привлекаемых инвестором денег;

- Издержки и риски, которые берет на себя инвестор в течение срока инвестирования.

Опытный инвестор рассчитывает, а затем отслеживает рентабельность своих вложений, чтобы выяснить:

- Стоит ли вкладывать деньги в ?

- Оправдан ли риск вложений в тот или иной ?

- Насколько эффективными будут инвестиции в модернизацию ?

- Станет ли результативной маркетинговая кампания?

- Окупится ли кредит, взятый с целью инвестирования?

Коэффициент ROI и как он считается

Наиболее используемым показателем, отражающим рентабельность инвестиций, является коэффициент ROI (Return on Investment) , возврат на вложенный капитал. В Российскую финансовую систему он впервые пришел из отчетности «дочек» . ROI занимает центральное место в отчетах об эффективности использования капитала, ведь именно этот коэффициент объективно отражает, сколько прибыли или финансовых потерь получат акционеры по итогам работы компании.

Коэффициент имеет двоякий экономический смысл: его анализ важен как для действующих инвесторов, которые отслеживают текущую рентабельность и результаты своего проекта, так и для инвесторов потенциальных, которые оценивают прибыльность или убыточность вложений прежде, чем принять решение об инвестировании. На фондовом рынке ROI сигнализирует о качестве финансовых показателей того или иного эмитента. На рынке Forex использование коэффициента поможет просчитать потенциальную доходность инвестиционного портфеля. Финансовый результат, особенно на Forex, не может быть гарантированным, но даже здесь применение ROI дает общую картину окупаемости, с учетом имеющейся статистики и возможных .

Формула ROI выглядит так:

| ROI = | (Доход — Себестоимость) | * 100% |

| Сумма инвестиций |

Говоря проще, чистую прибыль делим на сумму инвестиций и умножаем на 100%. Для того чтобы наглядно показать практическое значение расчета рентабельности капитала, приведем простой пример. Вы вложили в управляющего 1000$. Через год вы рассчитываете вывести все средства в объеме 1400$, не снимая профит в течение всего периода инвестирования и не вводя дополнительных инвестиций. Примем во внимание, что ваш должен учитывать прямые издержки, понесенные в течение периода инвестирования. Это могут быть комиссии за ввод/вывод, конверсию, вознаграждение управляющего. Применяем формулу ROI к альтернативным счетам других управляющих и считаем по ним потенциальную доходность.

| Счета | Сумма инвестиций, $ | Вес в инвестированном портфеле | Расходная часть, $ | Планируемый доход, $ | ROI, % |

| Счет 1 | 1000 | 0.38 | 200 | 1400 | 120% |

| Счет 2 | 500 | 0.17 | 190 | 650 | 92% |

| Счет 3 | 1200 | 0.45 | 450 | 1600 | 85.2% |

| Портфель | 2700 | 1.0 | 840 | 3650 | 99% |

Из таблицы понятно, что счета 2 и 3 имеют коэффициент ниже 100% и их включение в под вопросом. Средний по портфелю ROI, с учетом весов инвестированных средств, близок к 100% (точка выхода в безубыток при выводе прибыли), благодаря счету 1. С помощью данного коэффициента можно также посчитать, на основании статистики прошлых периодов, потенциальную окупаемость инвестиций в биржевые акции той или иной компании либо составленного из акций портфеля (с учетом весов по количеству акций в портфеле). В приведенном выше расчете несложно заметить целый набор недостатков:

- не берутся в расчет торговые и неторговые риски;

- не учитывается разница в стоимости денежных средств на этапе инвестирования и в момент вывода прибыли;

- при составлении портфеля, не учитываются веса планируемой доходности счетов, только веса по объему инвестированных средств.

Впрочем, на коэффициент ROI и не возлагается такой функции. Он эффективен только при использовании вкупе с другими показателями. Например, с учетом максимальной просадки, конъюнктуры рынка или возможных перспектив бизнеса, даже несмотря на отрицательные значения ROI в текущий момент. Если же нам нужно оценить уже завершенный инвестиционный проект, формула приобретает такой вид:

Допустим, вы купили акций определенной компании на 100к руб. В течение трех лет суммарно вы получили 80к. руб. прибыли за счет , с учетом налогов и комиссий. Продали пакет за 130к руб.

Плюсуем прибыль и разницу между ценой продажи и ценой покупки, делим на цену приобретения, умножаем на 100 %.

Индекс рентабельности PI как индикатор рентабельности

Далее, переходим к анализу еще одного распространенного индикатора – индекса рентабельности инвестиций PI (Profitability Index). Для контроля рентабельности проекта, инвестор должен проводить анализ PI на всех этапах инвестирования: в момент выбора объекта, сравнения с альтернативами, реализации и завершения. Если значение индекса больше 1, проект считается прибыльным. Если меньше 1 – убыточным. Если же индекс равен единице, необходимо провести более тщательный анализ прочих факторов рентабельности.

Определяется PI так:

NPV (Net Present Value) – чистая текущая стоимость инвестиций. Из русскоязычных аналогов NPV чаще всего встречается аббревиатура ЧДД – чистый дисконтированный доход. IC – инвестиции в проект (Invested Capital).

где:

где:

CFt – (Cash Flow) в t-м году;

N – длительность жизненного цикла проекта (в месяцах, годах);

R – от слова Rate, ставка или норма дисконтирования.

Ставка дисконтирования — это цена в процентных пунктах, которую инвестор готов заплатить за издержки и риски проекта. Эту ставку можно назвать также стоимостью фондирования инвестиций. Она может иметь в своей основе только ставку по кредиту, но стоит предусмотреть и иные издержки: валютные и политические риски, человеческий фактор при реализации бизнес-плана и др. В любом случае, планируемая инвестором доходность проекта должна быть выше ставки дисконтирования, а дисконтированный денежный поток суммарно должен быть больше вложенных инвестиций вместе с затратами.

В качестве примера, попробуем подставить в формулу реальные данные. Допустим, вы инвестировали 300$ на 3 года. Банковский кредит обошёлся вам в 13% годовых (не рекомендую вкладывать кредитные деньги). Поскольку других затрат на привлечение средств у вас не было, мы условно приравняем это к ставке дисконтирования. Денежный поток прогнозируем, исходя из статистики аналогичных проектов и учитывая максимально возможное число факторов (риски, издержки, и т.п.). В первую очередь вычисляем коэффициент дисконтирования вложенной суммы, для каждого года инвестиционного цикла, по формуле 1 (1+R) t . В момент инвестирования 300$ мы имеет коэффициент дисконтирования, равный единице. По результатам первого года получаем коэффициент 1 (1+R) 1 = 0.885, для второго года 1 (1+R) 2 = 0.783, для третьего — 1 (1+R) 3 = 0.693. Переводим инвестиционный план в таблицу:

| Год | Cash Flow | Коэффициент дисконтирования | Дисконтированный денежный поток |

| -300 | 1 | -300 | |

| 1 | 110 | 0.885 | 97,35 |

| 2 | 135 | 0.783 | 105,71 |

| 3 | 156 | 0.693 | 108,11 |

| ЧДД | 11,17 |

Проект пригоден к реализации, так как NPV положительный. Делаем вывод, что чем выше ставка дисконтирования, тем ниже NPV. Индекс PI удобен при выборе из ряда альтернативных проектов того, что обеспечит наибольшую эффективность вложений. Он позволяет ранжировать проекты, имеющие схожие значения NPV. В отличие от коэффициента ROI, он учитывает риски, через применение ставки дисконтирования, а также оценивать будущие денежные потоки, с помощью коэффициента дисконтирования. Данный инструмент пригоден как для составления бизнес-плана, так и для выбора прибыльного объекта инвестирования. Недостатком PI можно назвать сложность прогнозирования ставки дисконтирования, которая иногда зависит от неконтролируемых факторов: стоимость заемных ресурсов, курсы валют, санкции.

Также в рамках формулы PI непросто спланировать будущие денежные потоки, которые могут сократиться в будущем по объективным причинам. Неточность в расчетах естественным образом возрастает при больших сроках инвестирования. Здесь полезно отметить, что в российской практике инвестирования, оценка NPV показывает, что окупаемость вложений не должна превышать 3-4 лет в зависимости от рисков. Для банковского потребительского кредитования максимальный цикл возврата инвестиций может достигать пяти лет. Это связано с большой и . Все это негативно влияет на прогнозируемость ставки дисконтирования и денежного потока. Если же говорить о , то в развитых странах положительный индекс PI планируется на горизонте от 7 лет и более.

P.S.

Всем рентабельных инвестиций!

Рассмотрим такой важный инвестиционный показатель как индекс доходности, данный показатель используется для оценки эффективности инвестиций, бизнес-планов компаний, инвестиционных и инновационных проектов.

Индекс доходности (англ . PI, DPI, Present value index, Profitability Index, benefit cost ratio ) – показатель эффективности инвестиции, представляющий собой отношение дисконтированных доходов к размеру инвестиционного капитала. Другие синонимы индекса доходности, которые несут аналогичный экономический смысл: индекс прибыльности и индекс рентабельности.

Индекс доходности инвестиции. Формула расчета

PI (Profitability Index ) – индекс доходности инвестиционного проекта;

NPV (Net Present Value ) – чистый дисконтированный доход;

n – срок реализации (в годах, месяцах);

r – ставка дисконтирования (%);

CF (Cash Flow ) – денежный поток;

IC (Invest Capital ) – первоначальный затраченный инвестиционный капитал.

|

★ |

Существует модификация формулы индекса доходности инвестиционного проекта, которая позволяет учесть не единовременные затраты (вложения) в первом периоде времени, а вложения в течение всего срока реализации проекта. Для этого все последующие инвестиционные затраты дисконтируются. В результате формула будет иметь следующий вид:

где:

где:

DPI (Discounted Profitability Index ) –дисконтированный индекс доходности; NPV – чистый дисконтированный доход; n – срок реализации (в годах, месяцах); r – ставка дисконтирования (%) инвестиции; IC – первоначальный затраченный инвестиционный капитал.

Сложности оценки индекса доходности на практике

Основная сложность расчета индекса доходности или дисконтированного индекса доходности заключается в оценке размера будущих денежных поступлений и нормы дисконта (ставки дисконтирования).

На устойчивость будущих денежных потоков оказывают влияние множество макро-, микроэкономических факторов: сезонность спроса и предложения, процентные ставки ЦБ РФ, стоимость сырья и материалов, объем продаж и т.д. В настоящее время на размер будущих денежных потоков ключевое значение оказывает уровень продаж, на который влияет маркетинговая стратегия фирмы.

Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени. Так если проект финансируется только на основе собственных средств, то за ставку дисконтирования принимают доходности по альтернативным инвестициям, которая может быть рассчитана как доходность по банковскому вкладу, доходность ценных бумаг (CAPM), доходность от вложения в недвижимость и т.д. При финансировании проекта за счет собственных и заемных средств используют метод WACC. Более подробно методы оценки ставки дисконтирования рассмотрены в статье « ».

Что показывает индекс доходности?

Показатель индекс доходности показывает эффективность использования капитала в инвестиционном проекте или бизнес плане. Оценка аналогична как для индекса доходности (PI) так и для дисконтированного индекса доходности (DPI). В таблице ниже приводится оценка инвестиционного проекта в зависимости от значения показателя DPI.

| Значение показателя | Оценка инвестиционного проекта |

| DPI<1 | Инвестиционный проект исключается из дальнейшего рассмотрения |

| DPI=1 | Доходы инвестиционного проекта равны затратам, проект не приносит ни прибыли ни убытков. Необходима его модификация |

| DPI>1 | Инвестиционный проект принимается для дальнейшего инвестиционного анализа |

| DPI 1 >DPI 2 | Уровень эффективности управления капиталом в первом проекте выше, нежели во втором. Первый проект имеет большую инвестиционную привлекательность |

Мастер-класс: “Как рассчитать индекс доходности для бизнес плана”

Оценка индекса доходности инвестиции в Excel

Рассмотрим пример оценки индекса доходности с помощью программы Excel. Для этого необходимо рассчитать две составляющие показателя: чистый дисконтированных доход и чистые дисконтированные затраты (если они присутствовали в течение срока реализации проекта). Рассмотрим два варианта расчета в Excel индекса доходности.

Первый вариант расчета индекса доходности следующий:

- Денежный поток CF (Cash Flow) =C8-D8

- Дисконтированный денежный поток =E8/(1+$C$4)^A8

- Чистый дисконтированный денежный поток (NPV) =СУММ(F8:F16)-B7

- Индекс доходности (PI) =F17/B7

На рисунке ниже показан итоговый результат расчета PI в Excel.

Расчет в Excel индекса доходности (PI) инвестиции

Второй вариант расчета индекса доходности инвестиционного проекта заключается в использовании встроенной финансовой формулы в Excel – ЧПС (чистая приведенная стоимость) для расчета чистого дисконтированного дохода (NPV). В результате формулы расчета будут иметь следующий вид:

- Дисконтированный денежный поток (NPV) =ЧПС(C4;E7:E16)-B7

- Индекс прибыльности (PI) =E17/B7

Второй вариант расчета индекса доходности (PI) в Excel

Как видно, расчет по двум методам привел к аналогичным результатам.

|

★ (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Как произвести экспресс-оценку любого бизнес плана?

Все бизнес-планы включают в себя финансовый план, который оценивают с помощью инвестиционных показателей эффективность вложения для инвестора. Финансовый план и его показатели являются самыми значимыми для принятия решения о финансировании проекта. Чтобы быстро оценить любой бизнес-проект на уровень инвестиционной привлекательности следует рассмотреть четыре показателя: чистый дисконтированный доход, внутренняя норма прибыли, индекс доходности и дисконтированный период окупаемости. Если выполняются условия по данным показателям, то инвестиционный проект может быть уже более детально проанализирован на характер и природу получения денежных потоков, систему менеджмента, маркетинга и продаж.

Преимущества и недостатки индекса доходности инвестиционного проекта

Преимущества индекса доходности следующие:

- Возможность сравнительного анализа инвестиционных проектов различных по масштабу.

- Использование ставки дисконтирования для учета различных трудноформализуемых факторов риска проекта.

К недостаткам индекса доходности можно отнести:

- Прогнозирование будущих денежных потоков в инвестиционном проекте.

- Сложность точной оценки ставки дисконтирования для различных проектов.

- Сложность оценки влияния нематериальных факторов на будущие денежные потоки проекта.

|

★ (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме

В современной экономике возрастает роль оценки инвестиционных проектов, которые становятся драйверами для увеличения будущей стоимости компаний и получения дополнительной прибыли. В данной статье мы рассмотрели показатель индекс прибыльности, который является фундаментальным в системе выбора инвестиционного проекта. Так же на примере разобрали, как использовать Excel для быстрого расчета данного показателя для проекта или бизнес-плана.

Что такое рентабельность инвестиций? Это использование средств, при котором осуществляется не только покрытие затрат доходами, но также получение прибыли. Прибыльность или доходность любого предприятия оценивается относительными или абсолютными показателями. Относительные характеризуют саму рентабельность, а также измеряются в виде коэффициента или в процентах. Абсолютные показывают прибыль, и поэтому выражаются в денежных единицах.

Так или иначе такие показатели всегда находятся под влиянием инфляции, а не величины прибыли, так как они выражаются соотношением капитала и прибыли или затрат и прибыли.

Если вы делаете расчет, обязательно сопоставьте рассчитанный показатель рентабельности инвестиции с плановыми цифрами и показателями предыдущих периодов или других организаций. Тогда вы сможете определить для себя эффективность использования своих средств, которые были вложены в развитие любого предприятия.

На сегодняшний день существует несколько трактовок данного понятия. Наличие различных формул возможно, в первую очередь, из-за различия в расчете показателя. Сегодня специалисты выделяют три основных формулы:

- Отношение дохода до уплаты налогов и процента к объему реализации, умноженное на отношение объемов реализации и активов компании;

- процентный показатель доходности реализации умноженный на оборачиваемость активов предприятия;

- отношение процентов и дохода до уплаты налогов к активам компании.

В любом из вышеописанных случаев основой для улучшения показателя доходности инвестиций (показателя финансовой деятельности) остается увеличение оборачиваемости активов, а также повышение уровня рентабельности реализации продукции.

Как правильно считать рентабельность?

Итак, для того, чтобы определить доходность ваших вложений, вы должны провести исследование всех инвестированных ресурсов. Анализ всех ваших вложений предусматривает несколько этапов.

На первом этапе вы составляете финансовый анализ компании. На втором – вы ведете прогнозный расчет величины инвестиции, на третьем – расчет всех основных показателей эффективности вкладов с учетом воздействия таких рисковых факторов как влияние инфляции, трудностей с возможной реализацией и прочее.

ROI = (Доход от вложений / объем вкладов) *100%

Учитывайте тот факт, что во многих коммерческих организациях используются другие критерии для определения вложений или дохода. При любом раскладе, во внимание будет приниматься не столько абсолютный расчетный показатель, сколько его динамика.

Именно поэтому, если вы собираетесь заняться подсчетами, помните, что уровень должен превышать процент по кредиту овердрафт, а также доход от зафиксированных до выплаты налогов безрисковых инвестиций.

Чтобы улучшить доходы от своих вложений вам нужно повысить рост оборачиваемости активов, а также рентабельность реализации товарной продукции.

Приемлемая степень рентабельности

Как мы уже упоминали выше, этот показатель должен превышать прибыль от безрисокового вложения. Что это значит? Это могут быть, например, акции строительных компаний, при этом прибыль должна быть установлена до момента выплаты всех налогов, как этого требует стандартная ставка. В противном случае большая часть вашей прибыли будет получена только путем вложения и получения процентов с ваших инвестиций.

Если процент овердрафта превышает размер доходов, прибыль не сможет компенсировать все затраты на заимствование вложения.

Как показывает практика, показатель всегда должен быть значительно выше, так как вы должны учитывать компенсацию и по задействованным управленческим ресурсам, и по всем принимаемым рискам. Допустимый показатель операционных активов должен достигать как минимум 20%.

Примеры расчета рентабельности

Пример 1

Каждый год вы тратите на рекламу в известном журнале порядка $1 000. Каждый раз, когда к вам приходит новый клиент, вы спрашиваете его, откуда он о вас узнал. Отмечайте для себя те случаи, когда главным источников была реклама в журнале. В конце года, подсчитав все данные, вы узнаете, что реклама принесла вам доход в $5 000, а значит, рентабельность ваших инвестиций в рекламу можно рассчитать так:

(Заработанные деньги/затраченные деньги) *100% = (5000/1000)*100%=500%

Это значит, за каждый доллар, который вы потратили на рекламу, вы получаете 5 долларов прибыли.

Пример 2

Вы хотите вложить свои деньги в покупку акций Сбербанка России. Ваши вложения не превышают сумму в $100. Ваши акции вырастают до $110. Как сделать расчет?

(Заработанные деньги / затраченные деньги) *100 = (110/100)*100=110%

Это значит, что на каждый доллар, который вы вложили, вы получаете прибыль в 110%, т.е. +10 центов прибыли.

(Заработанные деньги / затраченные деньги) *100 = (36 000/30 000)*100=120%

Это значит, что на каждый рубль, который вы вложили, вы получаете прибыль в 120%.

Теперь вы знаете, как сделать такие расчеты самостоятельно. Это поможет узнать, были ли ваши инвестиции выгодными. Если нет, у вас есть шанс увеличить прибыль.